免税事業者からの仕入れに係る経過措置の仕訳(インボイス)

令和5年10月1日よりインボイス制度(適格請求書等保存方式)が導入されますが、インボイス制度の導入に際しては、インボイス導入による影響を緩和する観点からいくつかの経過処置が設けられています。ここでは経理実務で大きな影響があると考えられる免税事業者等からの仕入れに係る経過措置の概要と仕訳例について簡単に説明していきます。

1.免税事業者からの仕入れに係る経過措置

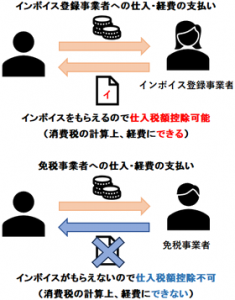

インボイス制度においては、インボイス発行事業者(適格請求書発行事業者)が交付するインボイス(適格請求書)を保存することが仕入税額控除の要件とされることになります。

このインボイスの発行事業者は税務署長に申請して登録を受けた消費税の課税事業者をいうため、消費税の免税事業者からの仕入は仕入税額控除の対象とならないこととなります(消費税という税金の納税額を計算するうえで免税事業者からの仕入れは原則として経費とならない)。

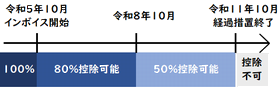

しかし、このような取り扱いを令和5年10月のインボイス制度開始時から全面的に取り入れた場合、免税事業者が取引から排除される可能性があるなど重大な影響が発生する可能性あることなどから、これらの影響を可能な限り緩和する(激変緩和)ため、免税事業者等からの仕入れについてもインボイス制度実施後6年間(令和5年10月から令和11年9月まで)は仕入税額相当額の一定割合について税額控除が可能となるような経過措置が設けられることとなっています。

たとえば令和5年10月1日から令和8年9月30日までの3年間については、免税事業者等からの仕入であっても、仕入税額相当額の80%相当額については税額控除の対象となります。

具体的な控除税額の算定や仕訳例については以下をご参照ください。

2.免税事業者からの仕入れに係る経過措置適用時の仕訳例

| 令和6年8月1日において、当社はA社よりパソコンを55,000円で購入し、代金は現金で支払った。パソコンを購入した際の仕訳を示しなさい(税抜経理方式)。 なおA社は消費税の免税事業者であるため、インボイスの交付を受けることができていない。 |

(a) 税額控除額の算定

令和5年10月1日から3年間は免税事業者等からの仕入であっても、仕入税額控除相当額(標準税率などで計算した消費税額)の80%に当たる金額については税額控除の対象とすることができます。では税額控除の対象となる金額は実際にどのように算定すべきでしょうか。

まずは支払額を消費税を含む取引であると考えて、支払額から標準税率で算定した場合の消費税相当額を算定します。消費税の税率が国税7.8%、地方税2.2%(標準税率)であるとした場合の支払額から消費税相当額を算定する計算は以下の通りとなります。

| 国税部分:支払額55,000円×7.8/110=3,900円 地方税部分:国税部分3,900円×22/78=1,100円 |

経過措置が適用される場合、は上記の標準税率で算定した消費税額相当額の80%を税額控除の対象とすることができますので、控除税額の計算では上記の金額に80%を乗じた金額となり、国税部分と地方税部分とを合算して算定します

| 国税部分:支払額55,000円×7.8/110×80/100=3,120円 地方税部分:国税部分3,120円×22/78=880円 控除税額:国税3,120円+地方税880円=4,000円 |

(b) 仕訳例

では実際の仕訳例を考えていきましょう。

当社は支払対価として現金55,000円を支払っていますので、まず貸方はそのまま「現金 55,000円」となります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 消耗品費 | 現金 | 55,000 | |

| 仮払消費税 |

つぎに、上記1より今回の支払い額のうちの消費税の税額控除対象となる金額は4,000円であるため、借方の「仮払消費税」は4,000円と記帳します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 消耗品費 | 現金 | 55,000 | |

| 仮払消費税 | 4,000 |

最後に貸借の差額から消耗品費の金額を算定し、これを記帳します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 消耗品費 | 51,000 | 現金 | 55,000 |

| 仮払消費税 | 4,000 |

税抜経理方式の場合、消耗品費として損金となるのはこの51,000円となります。

スポンサードリンク